한미반도체 주가 전망 및 목표주가(23년도 5월)

- 주식 종목 분석/반도체, 전자, 전기

- 2023. 5. 7.

대한민국 코스피 시장에 상장된 한미반도체의 재무, 차트, 수급을 분석한 후 공시사항을 점검하고 이를 바탕으로 향후 주가 전망 및 목표 주가에 대해 알아보겠습니다. 세밀한 분석을 위해 다른 짜깁기 글에 비해 글과 숫자가 많지만, 읽는 것만으로도 여러분의 시간과 돈을 아낄 수 있습니다. 반드시 종목 매수 전 LIKEBEE를 검색 또는 즐겨찾기 등록해 분석자료를 확인해 주세요.

1. 종목 분석

1) 종목명 : 한미반도체

2) 관련 테마 : 반도체

3) 액면가 : 100원

4) 시가총액 : 2조 1,123억 원

5) 유통주식수 : 42,477,914 (70.1%)

6) 대주주 지분율 : 55.8% (곽동신)

7) 외국인 지분율 : 6.78%

기업 개요

한미반도체는 반도체 장비의 개발 및 판매를 주요 사업으로 하는 기업입니다. 오랜 기간 반도체 장비 분야의 노하우와 높은 기술력으로 일본 기업에 100% 의존하던 패키지 분야 장비를 국산화에 성공하였으며, 주력 장비인 vision PLACEMENT는 당당히 글로벌 점유율 1위를 차지하고 있습니다. 최근 반도체 피크아웃으로 좋지 못한 시황이 지속되고 있는 가운데, 한미반도체의 자세한 분석이 궁금하신 분들은 아래 내용을 참고해 주시기 바랍니다.

재무 분석 ( B 등급 )

○ 한미반도체 재무 종합평가

"후공정 최강자이나 역성장 불가피"

한미반도체는 2021년 반도체 슈퍼사이클과 더불어 글로벌 점유율 1위를 차지하고 있는 Vision Placement 장비의 매출 확대로 인해 100%에 가까운 이익성장에 성공했습니다. 하지만 2022년 접어들면서 반도체 피크아웃 우려가 현실화되었고 반도체 메이커들은 투자를 서서히 줄인 결과 2022년 영업이익은 소폭 역성장했습니다.

2023년 반도체 업황은 매우 좋지 못합니다. 인위적인 감산 없이 시장 점유율 확보를 하겠다고 자신감을 드러냈던 삼성전자도 공급과잉에 따른 대규모 적자에 백기를 들었고, SK하이닉스도 투자를 중단하며 버티기에 나선 모습입니다. 이런 시장상황에서 반도체 장비주인 한미반도체는 실적 영향을 받을 수밖에 없습니다.

하지만 한미반도체는 반도체 후공정 장비 분야에서 최강자의 시장 지위를 확보하고 있는 기업으로, Micro SAW / Vision Placement / EMI Shield Line 등 세계 점유율 1위의 장비군을 다수 보유하고 있습니다. 반도체 업황 부진으로 인해 역성장을 피할 순 없지만, 그래도 독보적인 시장 지위를 바탕으로 800~1,000억 정도의 영업이익 방어에는 성공할 수 있을 것이라고 생각됩니다.

하지만 한미반도체는 위성 EMI 차폐, Wafer Saw 등 신규 장비부문에서 성장을 지속하고 있고, 특히 최근 각광받고 있는 Chat GPT 관련 HBM(고대역폭 메모리)용 TSV-TC 본딩 장비 부문 매출 성장도 기대할 수 있습니다. 한미반도체의 재무제표를 보면 자본대비 부채비율이 불과 20%도 되지 않고 유동성도 풍부해 재무건전성이 매우 우수하다고 평가할 수 있습니다. 따라서 역성장이 확정되었음에도 불구하고 한미반도체의 재무 부문 종합등급은 B등급으로 평가하겠습니다.

차트 분석 ( C 등급 )

1) 주가 분석

- '20년 3월 코로나 팬데믹 선언 ▼ 주가 2,600원까지 하락

- 미 연준 무제한 양적완화 선언, 글로벌 지수 폭등 ▲ 주가 6,000원대 상승

- 코로나로 인한 반도체 슈퍼 사이클 진입 ▲ 주가 20,000원대 상승

- 반도체 피크아웃으로 역성장 확정 ▼ 주가 12,000원대 하락

- AI 산업 개화로 HBM 분야 장비매출 성장 기대감 ▲ 주가 21,000원대 상승

2) 거래량 분석

- Chat GPT 및 AI 수혜주로 분류되며 거래량 증가

3) 한미반도체 차트 종합평가

"글로벌 PEER PER 도달"

한미반도체는 최근 AI 및 GPT 열풍이 불자 장비 수혜주로 분류되며 거래량 및 주가가 급등했습니다. 2023년 실적 역성장이 확정됨에 따라 밸류 부담이 커지고 있었는데, 현재 주가 급등으로 한미반도체의 PER는 22배에 도달하며 글로벌 반도체 장비 PEER들의 평균 PER까지 도달했습니다.

그롤벌 반도체 수요 침체로 고객사들의 Capex 축소가 이어지고 미국의 대중국 반도체 압력이 강화되고 있다는 점이 한미반도체에 분명한 부담으로 작용될 것이며, 이를 극복하기 위해서는 매출처와 제품군의 다변화를 통한 믹스효과가 절실한 상황입니다. AI 산업 개화에 따른 HBM(고대역폭 메모리)용 TSV-TC 본딩 장비 등 신규 영역에서의 성장과 매출기여가 위기극복의 열쇠가 될 것입니다.

당장은 실적은 하락하는데 주가는 상승하는 역크로스가 발생했기 때문에 밸류상으로는 분명히 부담이 존재하다는 점은 잊지 마시길 바라며, 따라서 가치투자 위주로 투자하시는 분들에게 현재 한미반도체 주가 자리는 투자 진입자리로 적절하지 않습니다. 한미반도체의 차트 부문 종합등급은 C등급으로 평가하겠습니다.

수급 분석 ( B 등급 )

1) 6개월 누적 수급

- 개인 466억 매도, 외국인 162억 매수, 기관 551억 매수

2) 공매도 누적 수급

- 누적 공매도 금액은 없습니다.

3) 한미반도체 수급 종합평가

"전고점 부근에서 개인 매도량 증가"

한미반도체 수급 차트를 보면 고점까지는 개인 투자자들의 매수세가 강해졌으나 고점에서 주가가 횡보하자 개인 투자자들은 불안감을 느끼며 다시 빠르게 이탈하고 있는 모습입니다. 메이저 수급의 포지션 변화도 크지 않다는 점을 봤을 때, 한미반도체가 AI 테마에 편입되며 기대감이 증가하자 개인 투자자들이 거래에 참여하는 비중이 급증한 것으로 생각됩니다.

수급상 크게 걱정되는 부분은 없어 보이므로 한미반도체의 수급 부문 종합등급은 B등급으로 평가하겠습니다.

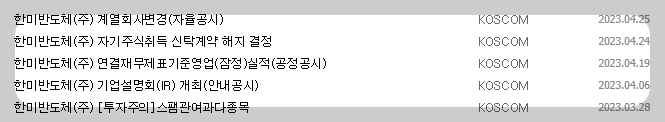

2. 중요 공시 ( 0 건) 및 배당 규모

1) 투자 전 반드시 확인해야 될 공시사항은 없습니다.

2) 배당 규모(예상)

- 주당 배당금 : 200원

- 시가 배당률 : 0.9%

- 배당 지급일 : 기말 배당

3. 주가 전망

종목의 강점과 약점을 바탕으로 한미반도체의 주가를 전망해 보겠습니다. 투자의 책임은 오로지 본인에게 있으므로 잘 판단하셔서 투자하시길 바랍니다.

Strong Point

1) 반도체 후공정 분야 독보적인 시장 지위 유지 중

2) Vision Placemetn 등 글로벌 시장 점유율 1위 장비 다수 보유

3) AI(GPT) 개화에 따른 HBM 분야 장비 매출 성장 기대

Weak Point

1) 실적 하락, 주가 상승 역크로스로 인해 밸류부담 증가

4. 목표가

재무, 차트, 수급 분석과 주가 전망에 대한 강점과 약점을 분석한 결과를 토대로 목표가를 산출하기 때문에 실제로 목표가에 도달할 가능성이 높습니다. 허황된 목표가는 제시하지 않습니다.

- 한미반도체 1차 목표가 : -

- 한미반도체 2차 목표가 : -

한미반도체 주가는 글로벌 피어 평균 밸류까지 도달한 상황이기에 보수적인 투자자분들께서 투자하시기에는 부담이 있습니다. 이전 고점을 대형 거래량을 동반하여 돌파했다는 점은 단기적으로 주가 흐름에 긍정적일 수 있으나 밸류적인 부담이 있다는 사실은 기억하시고 거래에 참여하시면 되겠습니다. 밸류상으로만 봤을 때 한미반도체의 적정 주가는 15,000 ~ 20,000원이라고 판단되는데, 한미반도체 주가는 현재 20,000원을 돌파했기에 목표주가 설정은 생략하도록 하겠습니다.

제 분석 내용은 참고만 해주시길 바라며 투자의 결과는 오로지 투자한 본인의 책임입니다. 즐겁고 성공하는 투자가 되시길 바랍니다. 아래 제 블로그 메인페이지로 가시면 더 많은 기업 정보 및 분석자료를 확인하실 수 있습니다

'주식 종목 분석 > 반도체, 전자, 전기' 카테고리의 다른 글

| 삼성전자 주가 전망 및 목표주가(23년도 5월) (1) | 2023.05.19 |

|---|---|

| 삼성전기 주가 전망 및 목표주가(23년도 5월) (1) | 2023.05.16 |

| 주성엔지니어링 주가 전망 및 목표주가(23년도 4월) (0) | 2023.04.16 |

| 이브이첨단소재 주가 전망 및 목표주가(23년도 4월) (0) | 2023.04.11 |

| DB하이텍 주가 전망 및 목표주가(23년도 4월) (0) | 2023.04.02 |